Nel corso di questa campagna elettorale due delle tre forze che compongono il centro destra (Lega e Forza Italia) hanno premuto, tra le varie proposte elettorali, su un argomento a loro particolarmente caro: la flat tax. Ma cos’è questa forma di aliquota fiscale che dovrebbe rivoluzionare il sistema tributario italiano?

La flat tax (“tassa piatta”) è l’aliquota unica nell’esazione tributaria, un sistema che, indipendentemente dal reddito, non fa variare la percentuale dello stesso data alle casse dello Stato. In linea teorica, chi ha di più paga di più perché il 23% per chi guadagna 1 milione di euro all’anno non è il 23% di chi, invece, ne guadagna 10 mila. Il meccanismo di funzionamento, dunque, è molto più semplice del nostro attuale sistema ad aliquote progressive, previsto direttamente dalla Costituzione che dice, all’articolo 53:

Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva.

Il sistema tributario è informato a criteri di progressività.

Risulta, dunque, evidente che la scelta del legislatore costituzionale è stata molto netta in materia fiscale, ed un’eventuale flat tax richiederebbe, per essere pienamente attuata, una modifica costituzionale. Ma i politici, oltre a fare promesse impossibili, sanno bene che è possibile eludere il precetto costituzionale: infatti, non è un caso che la precedente proposta della Lega in tema di “flat tax”, nel 2018, prevedeva due scaglioni con delle aliquote molto simili tra di loro1 (15% fino a 100mila euro e 20% oltre questa soglia) con uno scaglione extra per i giovani e le startup del 5% per un certo periodo di tempo.

Nonostante tutto, e nonostante la possibile incostituzionalità della misura, la cd. “mini” flat tax per giovani e startup è realtà già dal 2015 con il nuovo “regime dei minimi” o “forfettario” previsto dalla legge 190/2014 (legge di stabilità 2015) e prevede anche una flat tax totale al 5% per i primi 5 anni di un’attività (dal 2019 sia essa aperta da giovani o da meno giovani da ricchi o da chi non ha niente in tasca) ed una flat tax al 15% per lavoratori autonomi e Partite IVA fino ai 65mila euro2 di ricavi.

Altra “flat tax” presa poco in considerazione è l’Imposta sul Valore Aggiunto (IVA) che colpisce indiscriminatamente tutti i redditi e tutte le persone. Infatti le attuali aliquote IVA ( 4%, 5%, 10% e quella ordinaria del 22%) si applicano al consumo di beni e non al reddito della persona (non è quindi un’imposta informata a criteri di progressività): vorrebbe dire che per comprare uno smartphone a 200 euro, l’imposta peserà di più sullo studente che deve lavorare per mantenersi gli studi che non sul dirigente che guadagna 80mila euro l’anno. Eppure, per entrambi, l’imposta è la stessa ( 44 euro) e si applica sempre ed in ogni caso. Infine, la stessa Imposta sui redditi delle società (IRES) prevede un’aliquota unica (leggasi flat tax) del 24%, uguale sia per la piccola impresa che per la multinazionale3. Tutte imposte che funzionano con un criterio non progressivo dunque.

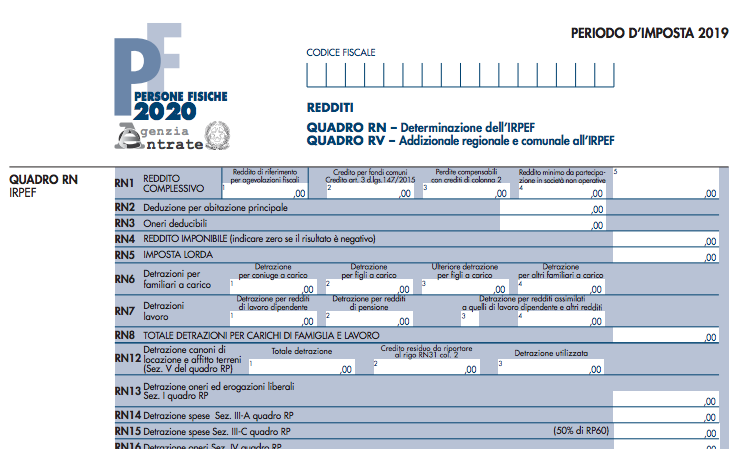

Prima di proseguire, è bene chiarire anche il funzionamento di un sistema di tassazione informato a criteri di progressività: questo, infatti, prevede aliquote diverse per diverse fasce di reddito del singolo contribuente. Prendiamo ad esempio una persona che guadagni 100mila euro l’anno a fini IRPEF. La sua tassazione sarà suddivisa, allo stato attuale delle aliquote, in un 23% per il reddito fino a 15mila euro, un 25% per il reddito compreso tra 15mila e 28mila euro, un 35% tra 28mila e 50mila euro ed il 43% oltre i 50mila euro per un totale di circa 32mila euro di IRPEF su 100mila che, nei diversi scaglioni, concorrono a formare l’imposta ai fini IRPEF, e questo senza contare eventuali spese deducibili o detraibili4.

Dagli esempi fatti, questo principio del “diverso peso” dell’imposizione tributaria vale anche per le aliquote sui redditi in quanto è chiaro che il 23% di 15mila euro (3.450 euro) potrebbe essere ben più pesante del 43% su 1 milione di euro compreso nello scaglione massimo (430mila euro) in quanto, al primo contribuente resteranno, per le proprie esigenze, meno di 12mila euro l’anno, mentre al secondo contribuente resteranno disponibili 570mila euro, ben sufficienti per vivere dignitosamente per un anno. E questo senza considerare che il contribuente più capiente può avere a disposizione orde di avvocati e commercialisti per trovare svariate scappatoie, mentre il primo contribuente potrà disporre, al massimo, di un CAF.

La flat tax, dunque, già esiste ed è operativa in svariati ambiti del sistema tributario italiano e si applica in maniera piuttosto estesa, e costituisce un regime di grande favore per una certa platea di persone. Va detto, in ogni caso, che questo è il regime attuale in quanto il citato “regime dei minimi”, o “forfettario”, esisteva già, in un’altra forma, sin dal 2012 con lievi differenze. La legge n. 190/2014 ne ha semplicemente allargato la platea dei contribuenti agevolati (senza considerare l’allargamento della “mini” flat tax del 2019).

Inoltre, c’è da dire, che anche il Governo Draghi ha riformato il sistema fiscale nel senso di un maggior appiattimento delle aliquote, eliminando un’intero scaglione, manovra che ha avuto effetti positivi soprattutto per i redditi più alti5.

Volendo ripercorrere parte della travagliata storia tributaria di questo Paese, i DPR 597, 598 e 599 del 1973 – cuore della riforma tributaria per l’anno 1974 – prevedevano 32 aliquote per l’istituenda Imposta per le Persone Fisiche6, e queste andavano dal 10% per i redditi minimi al 72% per i redditi oltre i 500 milioni di lire (equivalenti, al tasso d’inflazione storico, a circa 3 milioni di euro di oggi a parità di potere d’acquisto). Un sistema, probabilmente, molto complicato, ma perfettamente progressivo, dove quasi ogni fascia di reddito concepibile trovava la sua collocazione. Ma, nella storia del sistema tributario italiano, da questo sistema tanto preciso si è passati ad un sistema che ha svantaggiato chi ha di meno e avvantaggiato chi, invece, guadagna di più. Se si considera che, attualmente, l’aliquota minima è del 23% mentre l’aliquota massima è del 43%, è evidente, che già al livello di sole aliquote, la tassazione è aumentata per i redditi minimi del 13% ed è diminuita del 29% per le aliquote massime, questo anche considerando che la fascia massima è stata sempre più abbassata, fino a raggiungere la soglia dei 50mila euro (equivalenti, per dare un riferimento, a 10 milioni di lire circa del 1974). E’ chiaro che questo avvantaggia i grandi capitali e svantaggia la piccola impresa ed i professionisti più piccoli ed emergenti, vera spina dorsale dell’economia italiana.

Insomma, quello che la destra sta cercando di vendere come “rivoluzione tributaria” è il precipitato di un percorso storico che ha coinvolto numerosi Paesi, tra cui l’Italia, con l’affermarsi della dottrina economica monetarista contro quella neo-keynesiana, la prima fondata sull’assioma che l’imprenditore, invece che tenersi e spendere i propri soldi risparmiati grazie ad un evidente regime fiscale di favore, investa a tutto spiano quello che ha risparmiato. Un’affermazione, questa, che è più un atto di fede che non una realtà dimostrata. Lo stesso richiamo alla semplificazione è fuorviante in quanto, piuttosto che parlare di appiattimento delle aliquote, dovrebbe parlarsi del controllo capillare ed automatizzato che ha l’Agenzia delle Entrate sui conti correnti, sui flussi di denaro e sulle transazioni e che, nonostante la presenza della fattura elettronica, continua a chiedere ai professionisti, pur conoscendo già in anticipo tutti i dati rilevabili, continui ed estenuanti adempimenti tra cui quello di liquidare l’IVA periodicamente attraverso le famigerate Li.Pe. Questo è solo un esempio delle possibili semplificazioni del sistema tributario che, nella sua evoluzione, diventa sempre più complicato per la piccola impresa, ma sempre più vantaggioso per chi ha a disposizione interi uffici fiscali ed schiere di professionisti sul libro-paga.

Per questi motivi, certa destra, richiamando gli italiani su questo slogan (malamente argomentato), sta cercando di ottenere voti propinando un vero e proprio furto nei confronti degli italiani, proprio perché chi ha l’aliquota massima, in regime di flat tax, si troverebbe a pagare quasi metà delle tasse che paga attualmente. Ed è, allora, certamente vero che ogni “semplificazione” nasconde un inganno. Ma il punto che si vuol far notare in quest’articolo è che la tanto paventata “rivoluzione”, in realtà, è già in atto dagli Anni Novanta e questa sveglia (elettorale) per gli italiani è arrivata con un ritardo di trent’anni.

Gli slogan di certa parte politica sono pieni di “semplicità” alla Mulino Bianco, ma celano disegni volti a favorire i pochi e danneggiare i più, e questo disegno è favorito da una sinistra che, invece di farsi portatrice dei propri valori tradizionali e delle necessità di una larga parte dell’elettorato, preferisce tentennare concentrandosi su alcuni temi ed evitando di rispondere in maniera coordinata e coerente alle (scarne) argomentazioni di una certa parte politica.

Gli italiani, alle urne, dovranno ben ponderare il proprio benessere perché in gioco non ci sono soltanto delle tasse in meno da pagare (per pochi), ma una miriade di servizi che, negli anni, hanno ricevuto sempre meno finanziamenti: scuola, università pubbliche, sanità, sicurezza sociale e forze dell’ordine. Questi sono i veri argomenti su cui dovrebbe concentrarsi un dibattito progressista e non sulle mancate alleanze con questo o quel politicante che sta cercando di ottenere l’agognata poltrona.

Riferimenti

- Tra i vari articoli si segnalano: Flat tax, Siri: “Aliquota al 15% fino a 80mila euro di reddito familiare, poi al 20%. Salvaguardia per chi è penalizzato” su “Il Fatto Quotidiano” (12 Maggio 2018); La flat tax per la Lega: due aliquote più una “mini” per le start-up su “La Repubblica” (15 Settembre 2018) in quest’ultimo articolo venne definita la forma della proposta citata nell’articolo.

- Legge n. 190/2014 (Legge di stabilità 2015) ha applicato l’attuale regime forfettario dal 1° gennaio 2015 come specificato nella pagina dedicata dell’Agenzia delle Entrate e art.1 commi 54-89 della stessa legge citata. Per il regime della “mini” flat tax al 5% si vedano: pagina dedicata Agenzia delle Entrate e Legge n. 160/2019 art. 1 comma 692 .

- DPR n. 633/1972. Tabelle allegate A, B, C e , art. 40, comma 1-ter Decreto Legge n. 98/2011, (come modificato da art. 11, comma 1, lett. a del D.L. n. 76/2013) che è la norma in base alla quale vi è l’attuale aliquota IVA del 22% dal 1° ottobre 2013. Per l’IRES si veda la pagina dedicata sul sito dell’Agenzia delle Entrate e l’articolo 73 del DPR n. 917/1986 (Testo Unico delle imposte sui redditi)

- Per un semplice calcolo “generico” dell’IRPEF (Imposta sul reddito delle persone fisiche), si può utilizzare lo strumento al seguente link. Il caso simulato nell’articolo è di un reddito da lavoro dipendente di 100mila euro in Lombardia, senza figli a carico, senza spese deducibili e senza altre eccezioni particolari per mantenere il calcolo semplice e lineare.

- Tra le fonti sulla riforma Draghi dell’IRPEF si segnalano “Riforma Irpef, i grandi giornali “scoprono” che i maggiori vantaggi vanno ai redditi medio-alti. Tutti zitti quando Draghi al Fatto rispose: “Non è vero” de “Il Fatto Quotidiano; “Irpef iniqua, la riforma di Draghi premia dirigenti e manager, ultimi gli operai” de “Il Manifesto”; il “Flash n.5 del 20 dicembre 2021” dell’Ufficio Parlamentare di Bilancio in versione estesa ed il rapporto sintetico.

- DPR 29 settembre 1973 n. 597, 598, 599.